eToro, la plataforma recomendada para Airbus

Ventajas:

- Extraordinariamente fácil de entender y usable

- Puedes copiar estrategias de inversión de forma pasiva

- Puedes invertir en corto

- Te deja operar con muchísimos productos más

- No hay comisiones de gestión

- Formarás parte de una gran comunidad de inversores en la que aprender sobre este mundo

Web oficial en español: www.etoro.com/es/airbus *

Si te interesa comprar acciones de Airbus y vives en Argentina, eres un afortunado porque eToro trabaja con ciudadanos de tu país. Esta web es famosa por haber puesto de moda el “social trading” que, como sabrás, significa que los usuarios pueden imitar las inversiones de otros traders que ya llevan mucho tiempo consiguiendo ganancias.

Para comprar acciones de Airbus y dejarlas el social trading no te afecta mucho, pero debes saber que uno de los puntos fuertes de eToro es que tiene una opción que deja que tu inversión funcione sola imitando a otros usuarios que llevan mucho tiempo en esto y que tienen un historial de ganancias muy prolongado. Si en cambio eres tú el que quiere compartir sus estrategias con otros usuarios, eToro te recompensa con dinero.

Legalidad

eToro se fundó en 2007 en Israel y desde entonces ha ido pasando todos los procesos regulatorios que le exigen los países en los que actúa. Pese a ser de origen israelí, su sede se encuentra a día de hoy en Chipre, donde está regulado por la Comisión del Mercado de Valores de Chipre (conocida como CySEC)

En Europa está regulado por el Mercado de Instrumentos Financieros en Europa (MiFID), y en USA satisface todas las normativas de la Financial Conduct Authority (FCA). Ya que ha pasado una densa maraña de pruebas gubernamentales, que lleva más de una década abierto y que cuenta con muchos millones de cliente, no parece que haya motivo para preocuparnos por la fiabilidad de eToro en Argentina.

También cabe destacar lo eficiente que es el servicio de soporte. Disponen de teléfono, sistema de tickets y chat en vivo.

Respecto a la transparencia, eToro ha sido sometido a varias veces a pruebas de terceros para comprobar que es fiable al mostrar estadísticas de rendimiento pasado de inversores. Estas siempre han refrendado que eToro es riguroso con los datos. En conclusión, no hemos encontrado ningún para no confiar en eToro.

¿Qué es un CFD?

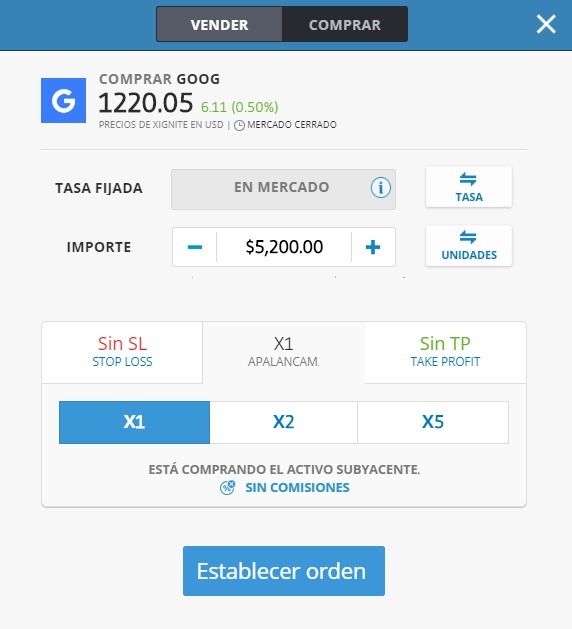

Antes de empezar, tienes que saber que en eToro las operaciones a veces son CFD y a veces se hacen mediante de la adquisición del activo. En las acciones, se aplicará el formato CFD si entras en corto o seleccionas apalancamiento.

Las siglas CFD corresponden a Contract for Difference. Se trata de un contrato a través del que las dos partes (tú y el broker) acordáis remuneraros la diferencia entre el precio de entrada y el precio de salida del activo subyacente.

Tranquilo, vamos a explicar todo con calma.

¿Qué es el activo subyacente? No es más que la acción en la que se está invirtiendo.

¿Cuál es el precio de entrada? El precio al que está la mercancía en el momento en que tú inviertes.

¿Y el de salida? El precio al que está la acción cuando tú optes por salirte de la operación.

Importante: en el precio de entrada no hemos usado la expresión “comprar” y en el precio de salida no hemos dicho “vender”. Si sabes por qué, es que ya estás familiarizado con estos instrumentos financieros que te permiten “ponerte corto” y “ponerte largo”.

La gran ventaja de los CFDs es no solo que te permiten apostar “a favor”, sino que también puedes hacerlo “en contra”. Un ejemplo: tú tienes la convicción de que Airbus va a bajar, así que lo lógico es pensar “si va a depreciarse (bajar de precio), simplemente me abstengo de meterme y ya entraré cuando haya bajado”. Pero si tu información es correcta y Airbus de verdad se deprecia habrás perdido la opción de lucrarte con tu intuición.

Esto se supera gracias a una práctica conocida como entrar en corto. Su funcionamiento, contado en pocas palabras, es este:

- Te prestan 100 acciones de Airbus, valoradas en un total de 5000$ (son cifras completamente aleatorias)

- Las vendes a su precio del momento, 5000$

- El precio baja, tal y como sospechabas, y la unidad de Airbus pasa de 50$ a 30$

- Recompras las 100 unidades, solo que ahora valen 3000$

- Devuelves las 100 acciones a quien te las prestó

- ¡Te embolsas los 2000$ de margen!

Contado así parece algo bastante más aparatoso de lo que son en realidad los CFD de eToro: todo esto se puede resumir en que cuando entres en la sección de Airbus tendrás habilitada la opción de vender incluso si jamás has comprado Airbus.

Alguno se estará preguntando “¿estamos hablando de futuros?”. Casi: los futuros son otro instrumento financiero bastante parecido a los CFD, pero en mi opinión son bastante menos ventajosos.

Mercados disponibles en eToro

Ahora que ya sabes lo que es un CFD, es hora de repasar qué tipo de activos puedes comprar en eToro. Además de invertir en acciones como Airbus en este broker también puedes invertir en varios mercados más.

Fondos indexados

Los fondos índice son la niña bonita para quienes planean invertir a largo plazo: si no tienes expectativas de retirar tu dinero en menos de cinco años, los fondos indexados son tu apuesta segura.

Seguramente has escuchado hablar de gestores que logran altísimos retornos. No es oro todo lo que reluce: ante estas aseveraciones debes fijarte en dos cosas. Primero, cuántos gastos de gestión hay que restar de ese retorno y durante cuánto tiempo lograron mantenerse en esas cifras. Además de recordar que un rendimiento pasado no asegura uno futuro.

La ventaja de los fondos índice es que resuelven perfectamente estas dos cuestiones: sus comisiones son ínfimas (no tendrás que pagar a un gestor que dedique un montón de horas a buscar las mejores oportunidades) y a largo plazo prácticamente siempre baten a los gestores activos.

Fondos cotizados

Los ETFS son un tipo de fondo de gestión pasiva similar a los fondos indexados. Podríamos decir que los ETFs son un punto medio entre las acciones y los fondos: cotizan en bolsa y por tanto se pueden comprar y vender en cualquier momento al precio de mercado. Su ventaja (igual que en cualquier fondo) es que aportan una mayor diversificación que las acciones. Además sus comisiones son mucho menores que los de un fondo de gestión activa.

Cripto

Seguro que sabes de sobras qué son las criptomonedas, pero te lo refrescamos: son un medio digital de intercambio que utiliza la criptografía para asegurar la legitimidad de intercambios y la creación de nuevas unidades. O dicho en palabras más mundanas, es una divisa digital. La primera criptodivisa fue el Bitcoin, pero desde su nacimiento han visto la luz miles de nuevas criptodivisas que incluyen variaciones respecto al modelo original.

Detrás del mundo cripto se esconde una gran complejidad, pero afortunadamente no hay que saber mucho para invertir en criptomonedas a través de eToro. Simplemente debes ir a Instrumentos, buscar las “Criptomonedas” y elegir la que te interesa. Actualmente estas son las criptomonedas disponibles:

- Bitcoin

- Ethereum

- Bitcoin Cash

- Ripple

- Dash

- IOTA

- Tron

- ZCash

- Binance Coin

- Litecoin

- Ethereum Classic

- Cardano

- Tezos

- Gram

- Stellar

- EOS

- NEO

También tienes CopyPortfolios que incluyen varias criptomonedas. Recuerda que las criptodivisas tienen altísima volatilidad, y que debes tener especial cuidado al operar con ellas.

Divisas

El forex consiste en la compraventa de una divisa mediante otra. O, en otras palabras, en la conversión de una divisa a otra con la esperanza de salir ganando del intercambio.

Por ejemplo, si escogemos operar con el par EUR/USD estamos especulando con cuántos dólares harán falta para comprar un euro, por tanto estamos esperando que tras comprar la primera divisa (el euro) esta se revalorice respecto a la segunda (el dólar) para sacar un beneficio al venderla. Imagina que compras cuando un euro vale 1.10 USD y vendes cuando un euro vale 1.15: el margen es la proporción que te quedas.

Como has podido deducir por lo anterior, para operar con divisas se requiere un elevado capital, ya que las fluctuaciones son pequeñas. Si eres principiante en el mundo del trading no es buena idea empezar por el forex, que es muy complicado y además exige mucha dedicación.

Quienes se dedican profesionalmente al forex mueven cantidades muy altas; y es un tipo de inversión muy especulativo y cortoplacista. Además para acertar más veces de las que fallan, los profesionales se forman en análisis sentimental y cuantitativo, y tienen que estar constantemente al tanto de las novedades políticas y económicas, ya que las novedades en política y economía suelen ser las que empujan los precios de las divisas en una dirección u otra. Por ejemplo, la votación del Brexit devaluó la libra esterlina un 9% en comparación con el dólar, por lo que quienes apostaron por el resultado correcto ganaron mucho dinero.

En eToro están los pares más habituales, pero cabe destacar que en divisas las compraventas se negocian mediante CFDs así que no poseerás el activo subyacente. Lo positivo es que dispondrás de apalancamiento y entrar en corto, lo malo es que hay comisiones.

Commodities (materias primas)

Las inversiones en materias primas poseen su mayor atractivo en que su precio oscila menos que el de otros instrumentos financieros. De hecho, su estabilidad intrínseca es lo que hace que muchas veces se se invierta en materias primas como valor refugio ante posibles crisis o temores de inflación. Aun así, el valor de las materias primas está determinado por el juego de oferta y demanda, así que si ante el miedo de inflación su demanda sube mucho, también lo hará su coste.

Ten en cuenta que, a diferencia de algunas acciones, estas no reparten dividendos ni pagan cupones.

Normalmente se habla de dos tipos de materias primas: en primer lugar tenemos las materias primas duras, que son metales preciosos (oro, plata,etc), metales industriales y el gas natural; en segundo lugar están las materias primas blandas, que son los productos agrícolas como azúcar, cacao, trigo…

Por cierto, ¿estás familiarizado con el apalancamiento (“leverage”)? Por si acaso, te lo resumo brevemente: otra de las grandes ventajas de este producto financiero es que te deja operar con cifras mayores de las que en realidad posees. Es decir que si cuentas con 100$ y los metes con apalancamiento x10, la cifra que invertirás es de 1000$.

Lo que deberías saber sobre el apalancamiento financiero

Supongamos ahora que estás convencido de que Airbus va a revalorizarse, así que te conviene “adoptar una posición larga”.

Estás extremadamente convencido de que Airbus se revalorizará, pero solo tienes 1.000$ dólares para invertir. ¿Verdad que sería una lástima no aprovechar la oportunidad de ganar más dinero?

Evidentemente podrías ir a tu banco, solicitar un préstamo, poner alguna propiedad como aval, aguardar a que te lo concedan, esperar a que te llegue el dinero, enviar el dinero al broker, confirmar que te llegó, y ahí ya invertir en Airbus… Pero para entonces es probable que ya haga tiempo que tu predicción se haya confirmado y Airbus esté ya a un valor tan elevado que sería absurdo meterse.

A través del apalancamiento conseguirás esa cantidad que te falta. Es algo parecido a pedir dinero prestado, pero mucho mejor: desde el propio eToro puedes conseguir dinero para invertir más dinero del que realmente tienes en la plataforma. Es muy sencillo, cuando vayas a hacer una operación verás que te aparecen las opciones que a continuación marcamos en rojo:

En otros activos la capacidad de apalancarse es mucho mayor. ¿Por qué? Porque las acciones son un valor en el que se invierte a largo plazo, y sin embargo que el apalancamiento se usa más bien para operaciones intradía o en general a corto plazo. Una vez aclarado esto, vamos a explicar mejor cómo funciona eso del apalancamiento.

Si con 1000$ escoges el apalancamiento x2, la cantidad que se invertirá será de 2*1000$, por tanto de 2.000$. El broker te deja la cantidad restante para llegar a esa cifra.

Han pasado unos días y, efectivamente, estabas en lo cierto: Airbus ha subido un 20% y los 2.000$ se han revalorizado hasta alcanzar los 2400$, y sabiamente decides cerrar la operación.

Lo primero, obviamente, es que se te descontarán los 1k$ del leverage. Te quedan 1.400$, de los que 1000$ son tu inversión inicial, así que la ganancia neta son 400 USD.

Has invertido 1000$ y te llevas 400$ de beneficio, una ganancia del 40%. ¿Ves lo bueno del apalancamiento, no?

Pero como seguramente sospecharás, no todo son ventajas: el truco está en que el riesgo de salir perdiendo también es mayor. Si todo sale según lo previsto y el precio sube, ganarás más en menos tiempo; sin embargo, si la cotización oscila en la dirección opuesta también perderás más dinero en menos tiempo.

Es decir: si el precio baja un 10%, tú no pierdes 10$, sino dos veces (el apalancamiento) esa cantidad, 20$. Por eso para operar con apalancamiento es básico conocer dos expresiones: el Take Profit y el Stop Loss.

El Take Profit es una orden de venta que está por encima del precio de entrada: tú has comprado Airbus a 100$ la unidad y le pides a eToro que en cuanto el precio llegue a 120$ cierre inmediatamente tu posición. Es muy útil para no verse cegado por la codicia: todos estaríamos encantados con un 20% de beneficio al hacer la inversión, pero al llegar a ese 20% es probable que te plantees “¿y si esto sigue subiendo y salirme es un error?”. Es como si tu “yo” del pasado se quisiera asegurar de que tu “yo” del futuro no va a hacer alguna estupidez.

Aún más importante es el llamado Stop Loss, especialmente si hay apalancamiento de por medio: una leve pérdida con apalancamiento puede acabar de golpe con tus fondos.Si tienes que recordar algo de este tutorial que sea esto: es básico marcar un Stop Loss menor del que te sugiere eToro por defecto. Yo sugiero poner un mínimo del 90%, lo cual significa que solo arriesgas un 10% de lo que has metido

Por último, tienes que saber que si por casualidad pasa algo raro en el mercado y por el apalancamiento pierdes más cantidad de la que tienes en saldo, eToro no te llevará a juicio para pedirte la diferencia aunque la ley de Argentina no lo exija así. Así lo especifican los términos y condiciones:

Protección contra saldos negativos: aunque la ley no lo exige, en las raras ocasiones en que las condiciones del mercado provoquen que el saldo de su cuenta sea negativo, eToro asumirá la pérdida y cuadrará su cuenta.

Sobre la inversión en otras acciones

Si eres principiante en el trading, la mejor estrategia es escoger un valor en el que confíes y aguantar las acciones todo el tiempo que puedas. Evidentemente, invierte solo la cantidad que te puedas permitir perder, o en su defecto recuerda poner un Stop Loss garantista.

No se parece en nada invertir en forex intradía a comprar acciones. Si has llegado a esta página con el plan de adquirir acciones de Airbus y mantenerlas a largo plazo, te felicito porque esa suele ser la estrategia ganadora.

La inversión en acciones de grandes cotizadas posee la ventaja de que es poco probable que te hagan arruinarte, pero hay que asumir que a corto plazo tampoco te vas a hacer millonario con ellas. La paciencia es clave para conseguir beneficios.

Primeros pasos en la interfaz

Tal y como comentábamos en al principio del artículo, lo mejor de esta plataforma es su sencillez: cualquier persona puede invertir a través de esta web sin necesidad de pasar por un proceso de formación.

Cualquiera que esté familiarizado Instagram, Pinterest, Facebook o cualquiera de las redes sociales más conocidas tiene el conocimiento suficiente para operar con la interfaz de eToro.

Aquí encontrarás una breve explicación de cómo es el proceso de alta y los apartados de tu interfaz en eToro con los que deberías familiarizarte.

En primer lugar, al abrir tu cuenta, tendrás que introducir toda la información que eToro te pida: nombre y apellido, dirección…

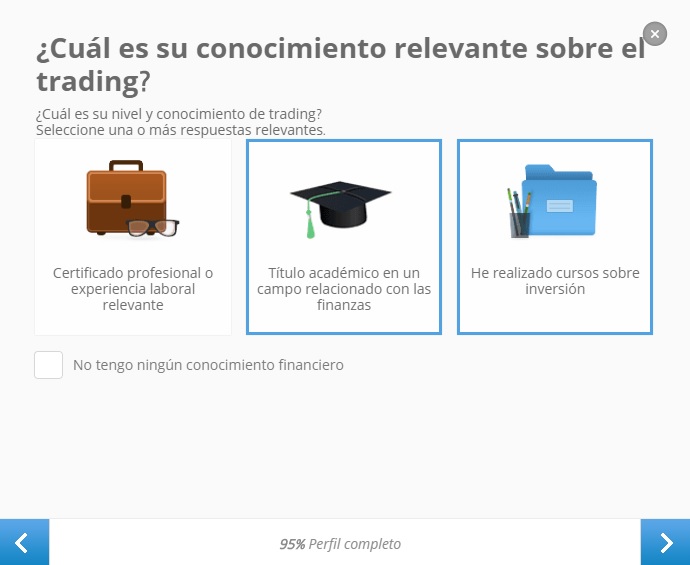

Para completar tu perfil verás que te hacen algunas preguntas sobre qué nivel de conocimientos posees

Pero tranquilo: aquí no ocurre que si suspendes estás expulsado de la plataforma. Únicamente son medidas para saber cuántos conocimientos tienes y qué tipo de productos financieros son los más acordes. Evidentemente, si es tu primera experiencia en el mundo del trading, no te van a proponer que inviertas en futuros.

Una vez te hayas registrado y tu perfil esté completado, te desaparecerá la molesta barrita de perfil incompleto.

En “Seguimiento” encontrarás la herramienta de alertas, ideal para cuando quieras comprar un valor que está cayendo, pero te parece que aún no ha terminado de caer.

En la sección “Descubrir” encontrarás las pestañas de “Instrumentos”, “Personas” y “CopyPortfolios”. Como comentamos en esta misma guía, los seis tipos de instrumentosde eToro son:

- Acciones

- Criptomonedas

- ETFs

- Materias primas

- Divisas

- Índices

En “Personas” encontrarás los perfiles públicos de usuarios de eToro y sus ganancias acumuladas a lo largo del tiempo. Aquí empieza la gracia del “social trading” ya que puedes copiar a golpe de click las estrategias de los inversores que te inspiren más confianza.

Mediante el buscador puedes encontrar los que más se ajusten a tus intereses: nivel de riesgo, tipos de instrumentos financieros, ganancias medias… Tú únicamente deberás escoger la cantidad que quieres invertir y el algoritmo de eToro se encargará de replicar proporcionalmente los movimientos del inversor seleccionado. Proporcionalmente significa que si tú pones 1000$ y el inversor mete el 10% de su capital en Amazon, eToro invertirá 100$ de tu saldo en ese activo.

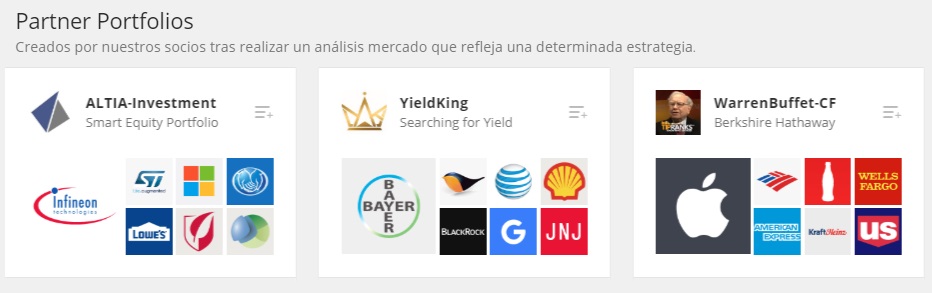

Por último tienes los populares CopyPortfolios (antes llamados CopyFunds). Hay tres tipos: los Top Trader, los Market y los Partner.

La ventaja de copiar CopyPortfolios en lugar de a individuos es que de esta forma se dispersa más el riesgo. Además los portfolios son fácilmente identificables: uno sobre CRISPR, otro sobre grandes empresas digitales, otro sobre criptomonedas… Aprovecha tus conocimientos sobre un sector en concreto y busca si existe un copyportfolio de eso.

Métodos de depósito en eToro

Entre los métodos de pago soportados por eToro están: transferencia bancaria, tarjeta de crédito, PayPal, Skrill y Neteller. No hay mucho más que contar aquí: realizar un depósito en eToro no tiene ninguna complicación. Tan solo debes hacer click en “Depositar fondos”, introducir una cifra y escoger un método de depósito de entre los anteriores.

Eso sí, recuerda que por cuestiones de seguridad, deberás ser el titular de la cuenta de origen.

* Tenga en cuenta que los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 62% de las cuentas de inversores minoristas pierden dinero al negociar CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse el riesgo de perder su dinero. Los criptoactivos pueden fluctuar ampliamente en el precio y, por lo tanto, no son apropiados para todos los inversores. El comercio de criptoactivos no está supervisado por ningún marco regulatorio de la UE. El rendimiento pasado no es una indicación de resultados futuros. Esto no es un consejo de inversión.